摘要

自2020年开启的牛市不会因为政策原因而转熊,基于事件而暴跌反而可以逆向思考。真正转熊大概率是由于缺乏创新,劣币驱逐良币,造富效应逐渐消失,让市场进入衰退期。

DeFi的创新在于可组合性,传统金融产品的丰富性和智能合约技术相结合,敏锐的开发者发挥区块链的优势,重新定义金融产品。在造富效应和群体FOMO的惯性下,2021年依然还有很多投资机遇。

可组合性的关键结果为降本增效,降本指降低供需匹配成本,例如目前市场流行的收益聚合器,增效指增加商业效益,例如Uniswap V3新增功能、资产组合优化工具等。

Layer2的成功落地将大幅降低组合交易的执行成本,创造更多适应市场需求的产品。MetaMask、Zerion等DeFi入口的普及,将让更多人参与区块链浪潮。

这一次牛市不一样主要是因为基础设施完善,相比于2018年的空气币泡沫,2021年将会有更多应用落地。

牛市是如何形成的?

根据笔者穿越牛熊经历,大牛市的动力源于低成本的造富效应。2013年,复制比特币的山寨币引领了第一波牛市。2017年,一键发币1CO让众多普通人暴富。2020年DeFi启动了新一波牛市,伴随着层出不穷的玩法,新的风口不断出现。

2020年1月,知名风险投资机构 a16z 发布文章《Progressive Decentralization: A Playbook for Building Crypto Applications》(渐进式去中心化操作手册),描述了他们认为构成项目成功的三个关键因素:

产品 / 市场匹配

社区参与

充分去中心化(社区所有权)

2020年6月15日,Compound推出流动性挖矿玩法,Sythetix、Aave、Balancer、Curve等十余个知名DeFi项目纷纷效仿,三个月内,DeFi总锁仓量从不满10亿提升至超过90亿。从此,区块链开始在金融领域的规模化应用,智能合约和金融交易的结合,真正意义上发挥了区块链透明可信的优势。

除了智能合约上的技术优势,区块链更代表了一种创新理念,即如何在群体中实现自治效益,创造传统商业组织所未实现的价值。2004年10月,美国《连线》杂志主编克里斯·安德森(ChrisAnderson)首次提出长尾(Long Tail)理论,用以描述亚马逊等互联网平台的商业模式。由长尾理论延伸长尾效应,在长尾效应里原本不受重视的边缘市场不可忽视,其累计总收益可超过主流产品,互联网平台正是基于长尾效应,才超越传统实体巨头。

互联网最佳商业模式大多以平台为基础,而伟大的区块链产品并不局限于平台。在DeepQuant对区块链产品量化评估体系中,我们将会从以下维度评估其是否会成为独角兽。

Permissionless:无经许可,意味着平台用户角色可以无缝切换,可大幅降低产品的销售成本、运营成本,只有真正无经许可,产品才可被低成本广泛应用。

Trustless:去信任,相信代码而非人性。DeFi真实解决金融行业问题,数据公开在链上,所有业务都按照智能合约逻辑执行,降低中心化机构的作恶可能性,降低用户对产品的信任成本。

Robustness:鲁棒性,代表系统面对风险的生存能力。DeFi协议在开源条件下,将会面临诸多风险,而完备的产品必然有完善的灾备系统。目前大多数产品最大的问题在于不完备,不具备抗风险的能力。

牛市不会平白无故出现,大风起于青萍之末,伟大的区块链产品注定成为牛市的增长引擎,在本文中笔者将会复盘DeFi明星产品并探索潜在新星。

DeFi明星产品

Aave

区块链目前最大的应用场景依然在数字货币交易,借贷市场早在2017年就被验证成功,借贷被誉为牛市中的一把火。Aave在2017年还叫ETHlend,改名后在DeFi浪潮中稳居龙头。2020年12月,Aave V1升级至Aave V2,协议更具灵活性。

收益、抵押品互换:在DeFi中,被用作抵押品的资产将被冻结,但在Aave V2中,它们可以自由交易。用户可以在Aave协议支持的所有货币之间交易其存款资产——即使这些资产被用作抵押品。抵押品交换是避免清算的有效工具,抵押品价格开始下跌,可以将它换成稳定币,就无需担心价格波动和潜在清算。这个特性还允许交换资产,以获得市场最佳收益,哪个市场质押收益率高,就可将质押资金置换为相应资产。

用抵押品还款:通常,如果用部分抵押品偿还贷款,必须先取出抵押品,用它购买所借资产,最终偿还债务并解锁已存放的抵押品。这需要跨越多个协议进行至少4次交易,耗费时间和金钱。而Aave V2这个新功能允许用户在一次交易中直接用抵押品还款,从而完成贷款头寸——平稳而简单。

闪电清算:通常,清算人需在钱包存有资金,或从其他地方筹集资金,以便清算头寸并获得清算奖金。有了Aave V2,清算人可以利用闪电贷,从Aave协议本身闪电借入资金,以执行清算。

批量闪电贷:V1版本的Aave一笔交易中,仅允许借贷一种资产,V2版本,一笔交易允许借贷多种资产。

Aave V2的DeFi入口:

Argent

Zapper

Zerion

imToken

DeFi Saver

Aave V2总锁仓量变化

资料来源:DeBank,2021年6月22日

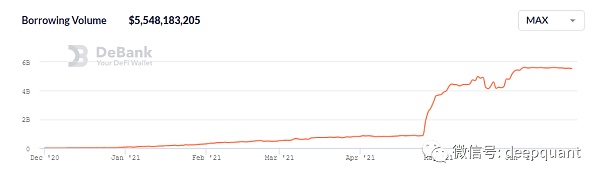

Aave V2总借款量变化

资料来源:DeBank,2021年6月22日

YFI聚合器

YFI定位为去中心化收益聚合器,主要通过算法寻找收益最大的流动性挖矿协议,帮助用户使用Aave和Compound等各种借贷协议获得最高收益。YFI通过算法将多个DeFi协议间的交互打包,极大简化了用户操作,降低用户投资门槛。

YFI的公平发行是DeFi社区有史以来最成功的方式之一,每个赚取代币的人都在同一起点。公平发行让人想起了早期的比特币挖矿,因为没人有先挖优势——就连创始人Andre本人也没有,获得它的唯一途径只有挖矿。就像早期的比特币矿工,早期 YFI 用户也选择与协议的利益尽可能保持一致,确保了社区的热情和参与度。

YFI的乐高游戏举例:YFI与Curve的交互

首先USDC是一个没有收益率的资产,将USDC存入yearn之后,yearn会根据各个DeFi协议不同的收益率选择最优投资,产生利息,并获得yUSDC作为凭证。

把 yUSDC存入Curve的资产池,为Curve提供流动性,就可以获得凭证yCRV,资产池交易的手续费,Curve的治理代币CRV。

再把 yCRV存入YFI staking的合约中,根据存入的比例获得YFI代币。

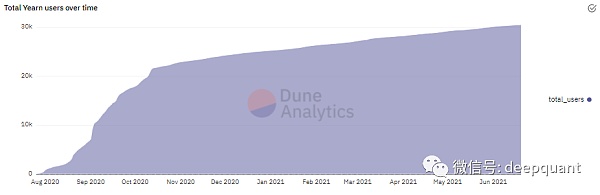

YFI总用户数量变化

资料来源:Dune Analytics,2021年6月22日

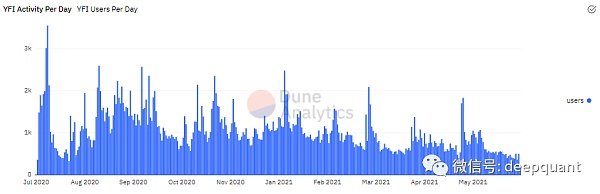

YFI每日活跃用户数量变化

资料来源:Dune Analytics,2021年6月22日

由Aave和YFI的流行,不难发现,造富效应是牛市的永恒命题,造富离不开产品的多样性与持续性,而这就是DeFi的可组合性。目前Uniswap V3的升级特性也证明了这点,Uniswap V3通过颗粒度增加实现产品定制化,虽然弱化了V2的简洁优雅,但让更多人一起致富,这也许是下一波牛市的增长引擎。

可组合性的关键

传统金融衍生品种类多样,目前DeFi协议还存在众多机遇。DeFi协议的金融头寸通过智能合约建立信任,并不依赖中心化机构仲裁,因此并未“锁定”,基于此,开发人员可在众多协议间实现交互,DeFi协议的灵活性奠定了衍生品可组合性的基础。

金融衍生品可组合的重要性,主要源于市场造富需求,而满足市场需求的关键在于供给多样。在供需双方的飞轮驱动效应下,配合过滤反馈机制,可形成高效匹配的策展市场。如何把DeFi的可组合性最大化发挥效用?关键在于组合协议。

作为一名量化策略研究员,从资产组合模型研发经历可知,一个好的资产组合协议离不开三个要素:

业绩归因:把资产策略表现结果因子化,即对颗粒化的子集策略进行特征提取,例如盈亏逻辑和风险场景等。

优化算法:根据资产组合模型进行乐高组合,协议根据用户风险偏好自动计算并给出最优解。

反馈机制:用户可及时获知市场条件,据此快速设计定制化策略,降低研发成本,无需重新开发底层代码。

一个好的组合协议不会止步于YFI聚合器,除了执行路径优化,更大的想象空间在于DeFi金融工程化,如此才能创新衍生更多满足市场需求的优质资产。YFI机枪池协议仅聚合了存量收益策略产品,但DeFi更大的市场在于增量扩展的衍生品市场,市场迫切需要更多增量造富效应。

从可组合性探索

从2018年开始,笔者通过MakerDAO的清算人套利策略首次接触DeFi,自2020年开始,我们已经立项探索DeFi的可组合性。首先关注DeFi资产管理平台入口,如Zerion、Zapper等项目,其次关注组合协议,典型如Furucombo和Tokenset,然后是应用层产品如利率衍生品Saffron等,最后是关注核心难题,Layer2如何完善DeFi基础设施?

以下探索产品仅供学习交流,不构成任何投资建议。

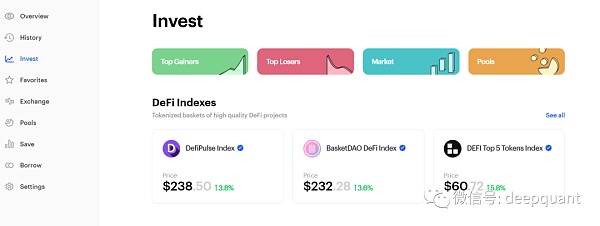

Zerion

一站式DeFi资产管理平台Zerion,允许用户进行投资、借贷、兑换等DeFi相关的所有操作,同时保留其资金的全部托管权。Zerion为不懂技术的用户,创建了一个可轻松使用和访问各种DeFi协议的平台。作为DeFi入口,Zerion并未发币,未来可期。

Zerion聚合DeFi功能,可无经许可自由操作

Furucombo

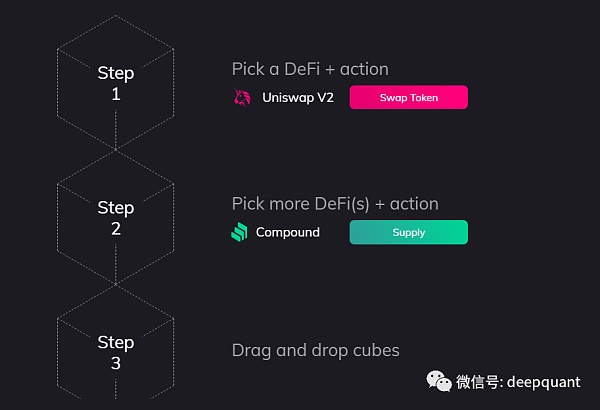

Furucombo将各大DeFi协议可视化,作为一块块乐高积木,在不需要编程的情况下,用户只需拖放,即可设计组合专属于自己的 DeFi 策略。对于想要跨不同协议执行操作的用户,只需要输入/输出相关代币数量,并设置多层操作顺序,Furucombo就会将所有的数据集打包为一个交易发送出去。

Furucombo可自由组合产品并定义操作,简化开发者组合交互工作

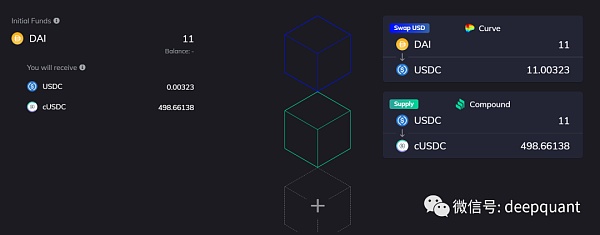

Furucombo组合案例:兑换稳定币并且完成质押

Saffron

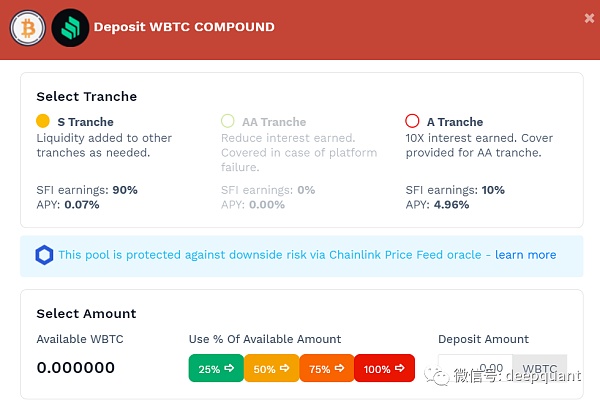

作为资产质押平台,Saffron通过给予流动性提供者动态敞口,让流动性提供者可以选择定制的风险和收益状况。基于所承受的风险水平,流动性提供者按照比例分享协议收益。以此,Saffron通过收益与风险的自由组合,让用户实现收益与风险分级。

收益风险分级,S Tranche, A Tranch,不同风险有不同收益,属于利率衍生品市场

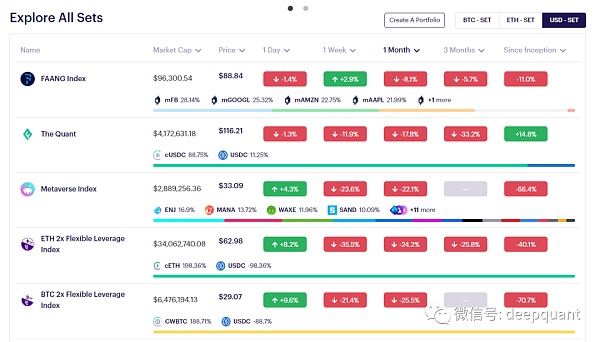

Tokensets

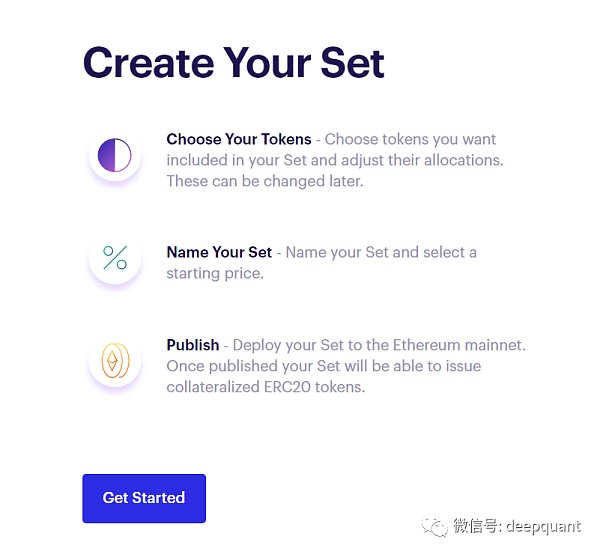

TokenSets 基于 Set Protocol 协议而创建,其社交交易平台Set Social Trading,将专业的交易者与普通投资者联系,为普通用户分享专业投资策略。在平台中,专业交易者可创建和管理自己的交易策略,并向公众展示策略。普通投资者则铸造并持有Set代币,复制专业交易者的每个交易动作。

自由创建投资组合portfolio

探索专业投资组合portfolio

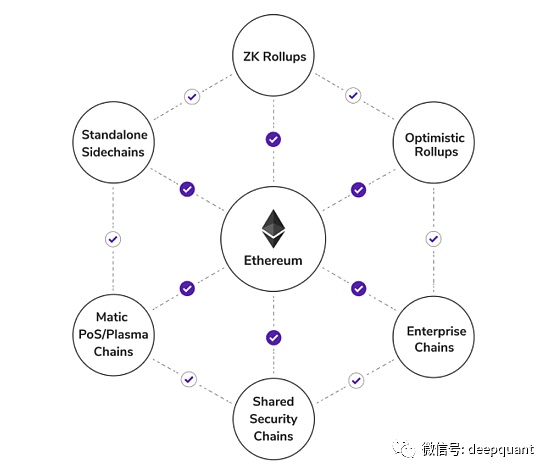

Polygon

Polygon以Layer2聚合器作为愿景,整体架构分为四层,执行层(Execution Layer),Polygon层(Polygon Layer),安全层(Security Layer),以太坊层(Ethereum Layer)。其中安全层和以太坊层为Polygon开发者的可选层级,执行层和Polygon层为必须使用的层级。基于此种架构,应用开发者可自由组合,以满足安全性,速度,交易费用和主权治理等不同需求。

Polygon愿景:Layer2扩容方案全聚合

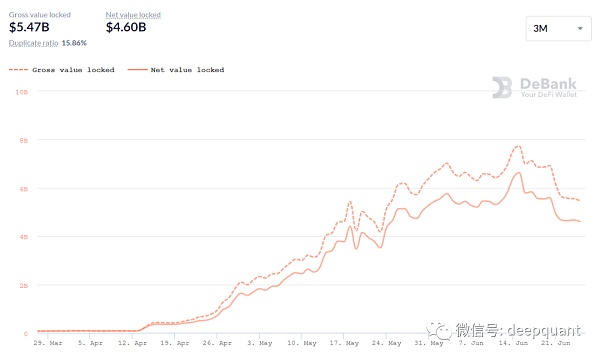

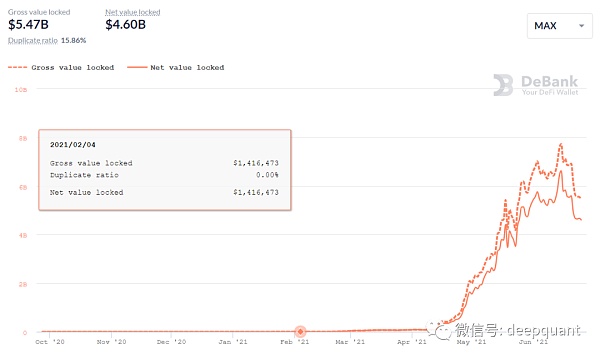

Polygon近三个月锁仓量变化

2021年初,Polygon由Matic转为Polygon后,更具可组合性,锁仓量剧增。

总结

DeFi不再是以往数字货币狂欢炒作那么简单,区块链真正意义上开始成为金融科技的一部分。此前和DODO创始人雷达熊私下交流,对方表示程序员已成为区块链领域一等公民,笔者深以为然,并从中得到启示。

相比于传统金融,DeFi更强大的可组合性提供了更多样化的拓展形式,带来更高的自由度,更多的创新可能,从而形成有序繁荣。牛市不是靠单纯的炒作,而是依赖于无数从业者的智慧与创新。

如何让更多优秀的开发者加入?如何提升DeFi兼容扩展性?如何打造对普通用户更友好的产品?如何通过区块链实现普惠金融?如何通过可组合性满足更多样化的需求?驱动下一轮牛市前,这些都是值得深思的问题。

在此一并感谢NGC Ventures的董事总经理Kay与DODO创始人雷达熊对本文的启发与贡献。

作者:字节与Terence Chen,作者均为加密资产量化投资团队DeepQuant联合创始人及DeepGo DeFi开发者